自己資金100万円からマンション投資

100年ライフデザイン

長生きのリスクから考える

投資先として「ファミリーマンション」を

購入検討してみませんか。

こんなお悩みは

ありませんか?

会社の給与・昇給が不安

- 年功序列制度の終焉

- 60歳以降の給与の減額

- 突然のリストラ…

生活・老後資金の不安

- 年金制度の不確実さ

- 高額化する教育費

- 親の介護費用の負担…

お金が増えない

- 長引く利息の低金利状態

- 世界経済に左右される不安定な株式市場…

ファミリーマンション投資3つのメリット

- 「私的年金」として。

- 「リスク分散」のため。

- 「相続対策」として。

01. 私的年金の

確保ができる

| 収益物件を 所有している |

収益物件を 所有していない |

|

|---|---|---|

| 年金収入 | 20万円※1 | 20万円※1 |

| 賃料収入 | 10万円※2 | 0円 |

| 月収 | 30万円 | 20万円 |

| 年収 | 360万円 | 240万円 |

![]()

所有している場合と、

していない場合では、

5年間で

600万円の差にも。

資産運用型マンションは継続的に収入を得ることが期待できます。

かつては値上がり益(キャピタルゲイン)を期待して購入する方が大半でしたが、最近ではこの安定的な賃料収入(インカムゲイン)の確保に主眼を置いている人がほとんどです。

将来の公的年金を補うための私的年金として位置づける人が多いようです。

- ※1 厚労省発表の平成30年度1月期の年金支給額の賃料による。

- ※2 平均的な賃料を示したもので、確約されるものではありません。

収益物件のため、空室のリスクや維持していくためのコストが掛かります。

02.「リスク分散」の

ため

![]()

マンション投資

5%〜

![]()

普通預金

0.001%~

![]()

株式投資

?~

![]()

外貨預金

0.94%~

![]()

REIT

4.1%~

現在の普通預金金利は 0.001%(※1)と100万円を銀行に預けても「利息は僅か10円」という時代。

金利に着目すると、「外貨預金や国債、国内外の株式、Jリート、個人年金、投資信託…」と様々な金融商品があり、どれを選択するか悩むところです。

金融商品の運用利回りはそれぞれ異なりますが「0.013%~4%程度(※2)」であり、ハイリスクになればなるほど、さらに高くなるものもあります。商品性には良し悪しがあるため、「分散投資」という観点から、現物資産である「マンション投資」をお勧め致します。

マンション投資4つのキーワード

表面利回り「5%〜」

物件の選択

- 中古マンション

- 分譲タイプ

- ファミリータイプ

エリア

- 郊外の「ターミナル駅」

- 最寄り駅から

徒歩「10分」以内

建物の条件

- 築年数「〜20年」程度

- 総戸数「50〜150世帯」

- ▼過剰な「共用施設」、「自主管理物件」は避ける

部屋の条件

- 「3階」以上のフロア

- 管理費・積立金の合計が

「25,000円」以内 - ▼眺望・陽当たりが悪い

部屋は避ける

賃料(インカムゲイン)の

安定感

マンション投資の収益を左右する「賃料」は、右のグラフでも分かる通り、過去5年間、多少の増減はあるものの概ね安定的に推移しています。

他の金融商品とは異なり、短期的な景気動向に影響されるリスクが少ない事がお分かり頂けると思います。

「長期投資先」として人気があるのは、こういった安定的な要素があるからではないでしょうか。

- ※1:三菱UFJ銀行HPより(2019年2月1日現在)

- ※2:財務省HPより(国債の金利 2018年12月28日時点 10年物国債金利0.013%)/ 三菱UFJ銀行HPより(外貨預金 米ドル1年物0.94%)/三菱UFJ銀行HPより(J-REIT資料より 2018年6月時点金利4.1%)などを参考に記載。

- ※3:東日本流通機構資料より 2014年~2018年の賃料相場より抜粋。神奈川県とは、横浜市・川崎市を除いたその他県内を指します。

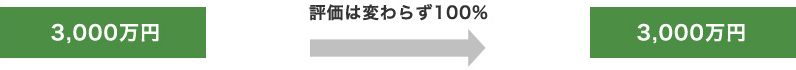

03.相続対策効果がある

マンション等の不動産は賃貸のまま相続する方が現金と比べて約61%の評価減が可能

現金(預貯金)・証券の場合

マンションの場合

現金(預貯金)や証券などの相続税評価は原則として時価となりますが、マンションなどの不動産は「評価課税」となり時価よりも低くなります。マンションの場合、評価額はおよそ60%に圧縮され相続税額が少なく算定されます。賃貸住宅の場合は賃貸建付地として評価額がさらに下がります。

このため、現金や証券などの金融資産は100%の相続評価になりますが、賃貸経営のマンションでは約40%まで圧縮することができるため、相続税対策にも有効です。

マンション投資の

特徴

| マンション経営 | アパート経営 | 戸建て経営 | シェアハウス経営 | |

|---|---|---|---|---|

| 経営難易度 | 低 | 中 | 中 | 高 |

| 始めるのにかかる費用 | 安 | 高 | やや高 | やや高 |

| 利回り | 中 | やや高 | 高 | 高 |

| 物件のメンテナンス費用 | 安 | 高 | 高 | 高 |

| 空室リスク | 低 | 中 | やや高 | 中 |

不動産投資には、ご紹介しているファミリーマンション(1室)の他にも、ワンルームマンションや戸建て、

アパート・マンション・シェアハウスに代表される1棟収益物件など様々な投資先があります。

投資利回りで考えれば、規模が大きく部屋数が増えるほど高利回りが見込めますが、その反面「維持・管理の手間」や「空室のリスク」、「多額の初期費用が必要」など総じて難易度が高く、購入をするには投資経験や資金力も

必要となってくるため「購入のハードル」も非常に高くなります。

不動産投資の中でもマンション経営は、他の収益物件と比べ相対的に難易度が低く、初期投資費用も抑えられますので、「まずは不動産投資を始めてみたい」と思っている方には「最適な投資先」と言えるのではないでしょうか。

100年ライフデザイン

長生きのリスクから考える

投資先として「ファミリーマンション」を

購入検討してみませんか。

「マンション投資」における注意事項について

マンション投資は、リスクを伴う「金融商品」です。

下記の事項は重要ですから、必ずお読みになってご理解頂き、当社ホームページをご覧になってください。

また、当ホームページに記載されている内容は、全ての素材の著作権が当社に帰属するため、掲載素材の無断使用や複写などは固くお断り致します。

さらに、当該内容に関わり、お客様に実害や損失が生じた場合でも、当社は一切の責任を負いません。

物件の購入や投資の最終判断は、「お客様ご自身」で行って頂くようにお願い申し上げます。

マンション投資のリスクとは

資金の全部または一部に充てるために「ローンを組み」、その支払いを「賃料」で賄いますが、金利の高騰や賃料の下落により、ローン支払額よりも賃料が下回る事があり、月収支がマイナスになることがあります。

賃借人が退去された場合、新たな入居者が現れるまで「賃料が入らない無収入」となります。

実物の資産であるため、自然災害や不可抗力により、その資産が滅失または棄損する場合があります。

賃料を得るため総所得が増えます。そのため、個人で「確定申告」を行って頂き「規定の税金」を納めることになります。

不動産を所有した場合「不動産取得税」「固定資産税・都市計画税」や、賃借人の退去時における部屋の「現状修復費用」や、設備が故障した際の「修繕・復旧費用」などが別途掛かります。

上記のトラブルやリスク、自然災害を想定し、被害を最小限に抑える対策として、十分な「資金」の確保、「各種損害保険」を付与する、大幅な資産価値下落時に「売却」を行う選択肢などが上げられます。

ご不明な点やご質問がございましたら、事前に税理士や専門家にご相談される事をお勧め致します。

また、当社の顧問税理士もご紹介可能ですので、お気軽にご連絡・ご相談をお待ちしております。

自己資金「100万円」、年収「500万円」で始められるとは

物件購入費用以外に諸費用(登記料・租税公課・各手数料など)が掛かります。

融資条件次第では「自己資金が100万円のみ」で始められるとは限りません。

ご年収やその他の借入、勤続年数など各銀行の審査があり、希望額を借入することが出来ない場合もあります。予めご了承くださいませ。

相続時の注意点

相続時においてのシミュレーションは、物件概要や運用状況、申告の有無などの兼ね合いにより、税制の特例が受けられない場合がございます。また、現行法令に基づく内容であるため、法改正により条件等が変わることがあります。